・積立NISAのこと調べてみたけど結局よくわからない

・具体的なイメージがわかない

・なんとなくわかったけど一歩踏み出せない

という方へ

この記事を読むことで

・初心者でも積立NISAの全体像が理解できる

・具体的なイメージが湧く

・一歩踏み出すために大事な知識がつく

私は保険の営業の仕事をする中で積立NISAの相談に乗ることも多々あります。

本業の保険とは関係ないのですが、保険の周辺知識として勉強していく中で最近はよく相談を受けるようになりました。先月だけで弊社のお客様で3名の方が積立NISAの口座開設をされました。

そんな中で感じることは、現在積立NISAをやっている方でもよく理解していないケースやYouTubeなどをみてなんとなくはわかってきてやってみたいけど一歩踏み出せないという方が非常に多いと感じています。

ですのでここではより理解できるように私なりの解説をしてみたいと思います。

一歩踏み出せないという方のお話を聞いていると積立NISAがどうこうという以前に「投資信託」のことが理解できていないから全体像がよくわからないという方が多いような気がしています。

そこで、投資信託のことから理解していきましょう。

投資信託について

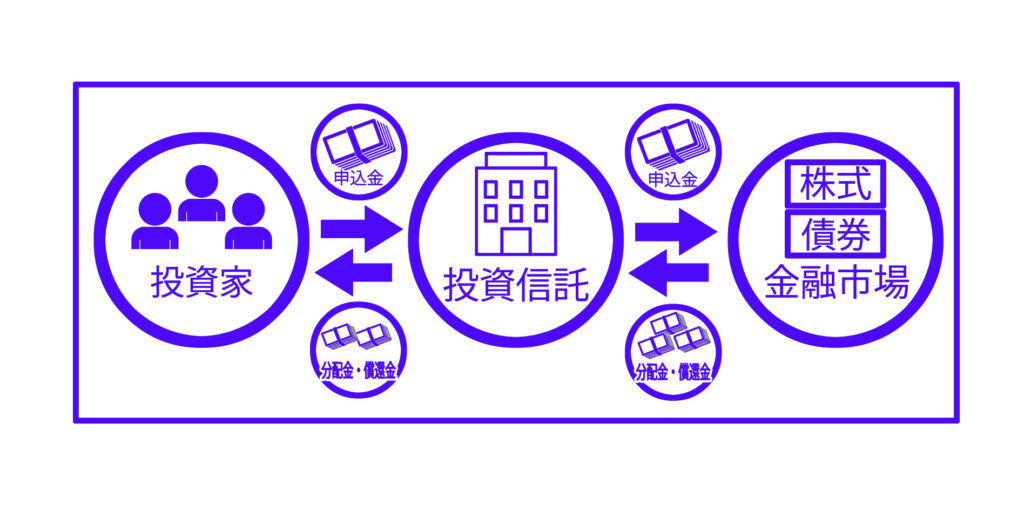

「投資信託 仕組み」と検索すると

↑↑こんな画像がでてきてすぐにパニック!なんてことはありませんか?私は最初のころそんな感じでした。最近ではYouTubeなどでもかなりの数取り上げられて、投資信託=株の詰め合わせパックだということは多くの方がうっすら理解できているのではないかと思います。

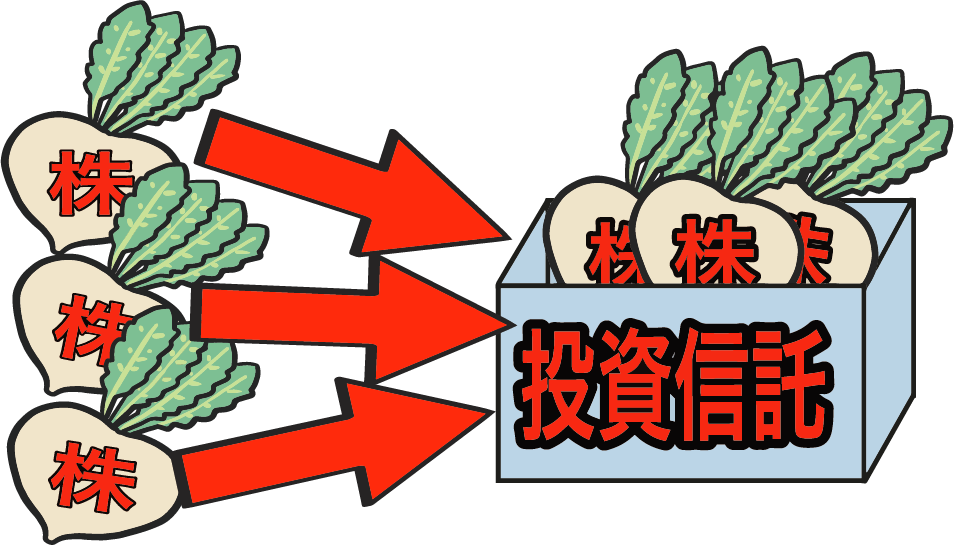

←こんな感じですね

もっと具体的にいうならば下図のようになります

引用:「eMAXIS Slim全世界株式(オールカントリー)」2023年7月31日作成月次レポート

この図がひとつの商品(詰め合わせパック)だと思ってください。

というか実際にこれが一つの商品です。

これを投資信託の世界ではファンドと言います。

ファンド(=詰め合わせパック)の中に色んな会社の株が入ってるのがわかりますか?

(図の真ん中から少し左上「銘柄」という列が具体的な会社の名前です)

英語表記になってますが聞いたことがある企業が多いのではないでしょうか?

世の中にこういったファンド(=詰め合わせパック)の数は数千とあります。

その中から自分でファンドを選ぶのは大変そうですね。

ですがその中から積立NISAの対象のなるファンドはというと2023年8月時点で200程度です。

ただそれでもその中から初心者が自分でファンドを選んでいくのは大変だと思います。

ただ考え方を理解していくとファンド選びも難しくありませんので今後の投稿でファンド選びのポイントはお伝えしていきますね。

説明を続けます。

この商品を定期コースで毎月1万円買うとします。すると

1万円のうち4.5%にあたる450円分のアップルの株を買ったことと同じになります。

(上図の右上「比率」と書いてある列です)

1万円のうち3.5%の350円分のマイクロソフトの株を買ったことになります。

厳密に本当にそのような買い方をファンドの方でしている訳ではないですが、わかりやすくイメージで覚えてもらうことを目的としてますのでご了承ください。

投資信託とはこのような仕組みで一つの企業に毎月1万円投資をするわけではなく、自身が拠出したお金を自動的に複数の株に振り分けて購入をしてくれる、正に株の詰め合わせパックを買うということです。パックの中身は自分で選べませんが、パック自体に目的があってその目的をみてパック(=ファンド)を選ぶことになります。

何故詰め合わせパックを買うかというと、一つの企業だけの株を集中して買ったとした場合、もしもその企業の業績が低迷したり、最悪倒産してしまうようなことがあれば、投資した金額は全てパーになってしまいます。

投資信託では複数の株を同時に買う為にそのようなリスクを低減することができます。

それでも詰め合わせパックの中の企業がすべて同時に倒産ということになれば、投資した金額がすべてパーになる可能性もありますが・・・

ここまでかなりわかりやすくするためにめちゃくちゃざっくりとした説明をしましたが、さらに付け加えると、上図について、10社で一つの商品と説明しましたが、実際には図の一番上に書いてある通りこのeMAXIS Slimという商品(詰め合わせパック)は実際には2,837社に投資をしています。

上図は2,837社のうち買った株の数上位10社を参考に記載しているにすぎません。

つまり先ほど説明したようなこの商品(株の詰め合わせパック)の価値が0になるということは、全世界の2,000社以上の会社が同時につぶれることを指します。

その可能性がどれくらいあるのかは私にはわかりませんが、限りなく低い可能性ではないかと思える方は積立NISAにチャレンジしているというのが現状かと思います。

ここまで投資信託の説明をしてきました。次の章では本題の積立NISAについて説明します。

積立NISAとは

結論:積立NISAとは投資信託を利用してでた利益に対する税金が非課税になる制度です

積立NISAとは上記で説明した投資信託を使って利益がでた場合、本来なら税金がかかるところを非課税にしてくれるという制度です。

あくまでも「利益がでたら」です。もしもマイナスになってしまった場合などはそもそも税金がかかりませんので積立NISAをやる意味はないことになります。

本当に利益がでるの?ということに関しては別の記事でご説明しようと思いますが積立NISAがどういうものか知るために下の例をご覧ください。

例:投資信託で毎月2万円の積立を20年間する

⇒年間24万円×20年間で480万円の積立

⇒積立開始から20年後に解約すると利息も含めて820万円受け取れる=340万円の利益

⇒通常なら投資で得た利益には約20%の税金がかけられるので

340万円×20%=税額68万円

⇒手残りは「受け取れる額820万円-税額68万円=752万円

⇒これを積立NISA口座で積立をした場合は非課税にしてくれるというもの

⇒つまり手残りは820万円で積立NISA口座でやったほうが68万円もお得

ちなみにこの例では極端に利益が出ているように思われる方もいらっしゃるかもしれませんが、過去これくらいの実績を出しているファンドは沢山あります。

過去そうだったからといって将来も同じように利益を生むかは保証されていませんが、積立NISA(投資信託)を始められる多くの方は勿論なんの根拠もなく始めている訳ではないと思います。

その辺り、つまり多くの方が投資信託をして将来プラスになるだろうと思わせてくれる根拠についてもまた別記事で取り上げたいと思います。

積立NISAという制度が投資信託を始める人の背中を押していることは間違いないとは思います。

しかし私個人的には、積立NISAという制度もすごいですが、これまで投資を勉強してこなかった日本人にとっては非課税になるかどうかというよりも投資の持つパワフルさに気づかされ、魅了されて積立NISAを始める人も多いのではないかと思います。

利益がでることにある程度確信を持てなければ非課税になるかどうかなんてどうでもいいですからね。

簡単にでしたが説明を終わります。

最後までお読み頂きありがとうございます。

今後も皆様にとって為になる情報を発信していきたいと思います。

宜しくお願いします。

コメント